Криптовалютный Twitter полон заявлений о том, что «все покупают биткоины», от Майкла Сэйлора и BlackRock до целых стран и даже банков.

Однако, несмотря на рассказы о накоплении, цена биткоина резко упала, опустившись ниже ключевых уровней, поскольку потоки ETF стали отрицательными.

Противоречие между оптимистичными заголовками и падающими ценами подчеркивает важный момент: на рынках, движимых ликвидностью и маржинальным потоком, то, кто на самом деле покупает и когда, имеет гораздо большее значение, чем то, кто об этом говорит.

Биткоин упал ниже $106 400, поскольку потоки спотовых ETF стали отрицательными в течение четырёх сессий подряд. Изменение произошло после того, как IBIT BlackRock зафиксировал погашения за последние четыре дня на общую сумму $714,8 млн, что устранило значительный источник ежедневного спроса как раз на фоне угасания широко наблюдаемого разворота цикла.

По данным Farside Investors, отток средств в размере $88,1 млн, $290,9 млн, $149,3 млн, а затем $186,5 млн совпал с обвалом. Это привело к продажам со стороны авторизованных участников, которые выкупили акции за базовый биткоин и вывели их на рынок.

Таким образом, чистый поток изменил направление. Когда создание активов замедляется, а выкупы растут в комплексе спотовых ETF США, ежедневные торги, которые помогали поглощать волатильность, превращаются в источник предложения.

В середине октября наблюдался период чистого оттока средств из фондов цифровых активов, поскольку биткоин боролся за удержание уровня выше $106 400. Хотя в конце месяца наблюдались кратковременные дни притока средств, последний отток средств сместился в сторону убытков, что согласуется с данными IBIT, представленными выше.

Механическое воздействие имеет значение, поскольку поток ETF преобразуется в спотовые покупки или продажи, а время совпадает с прорывом уровня, который многие трейдеры используют, чтобы отличить откат позднего цикла от возобновления тренда.

Премия по трехмесячным фьючерсам CME снизилась примерно до 4–5 процентов в годовом исчислении за второе полугодие, что ограничило стимулы к торговле на спекулятивных условиях, которые подталкивают институциональный спрос к росту.

В то же время финансирование бессрочных свопов в некоторых точках ослабло или стало отрицательным, что приводит к ускорению движения вниз, когда длинные позиции снижают риски и происходит ликвидация.

В этих условиях медленное, запланированное накопление спотовых средств корпорациями или суверенными субъектами не компенсирует вынужденное сокращение кредитного плеча или погашение регулируемых продуктов, которые напрямую транслируются в спотовые продажи.

Макроэкономика не облегчила ситуацию. Индекс доллара США в ноябре вернулся к уровню 98-100 после слабого первого полугодия, в то время как доходность 10-летних облигаций США, близкая к 4,1%, сохраняет реальные ставки сдерживающими.

Укрепление доллара и низкая реальная доходность, как правило, ограничивают глобальную ликвидность и увеличивают долгосрочный риск, и биткоин продолжает реагировать на эти импульсы на тактических горизонтах. Когда потоки практически не меняются, доллар часто определяет, сохранится ли отскок или затухнет.

Сохраняются и прогнозы по поставкам. Сроки восстановления Mt. Gox были вновь продлены до 31 октября 2026 года после частичного распределения в начале этого года, что позволяет постоянно держать в поле зрения проблему переизбытка, даже если фактические продажи распределяются неравномерно.

Периодические обновления информации о доверительных управляющих и перемещения кошельков неоднократно ужесточали толерантность к риску при восстановлении. Майнеры остаются ещё одним клапаном.

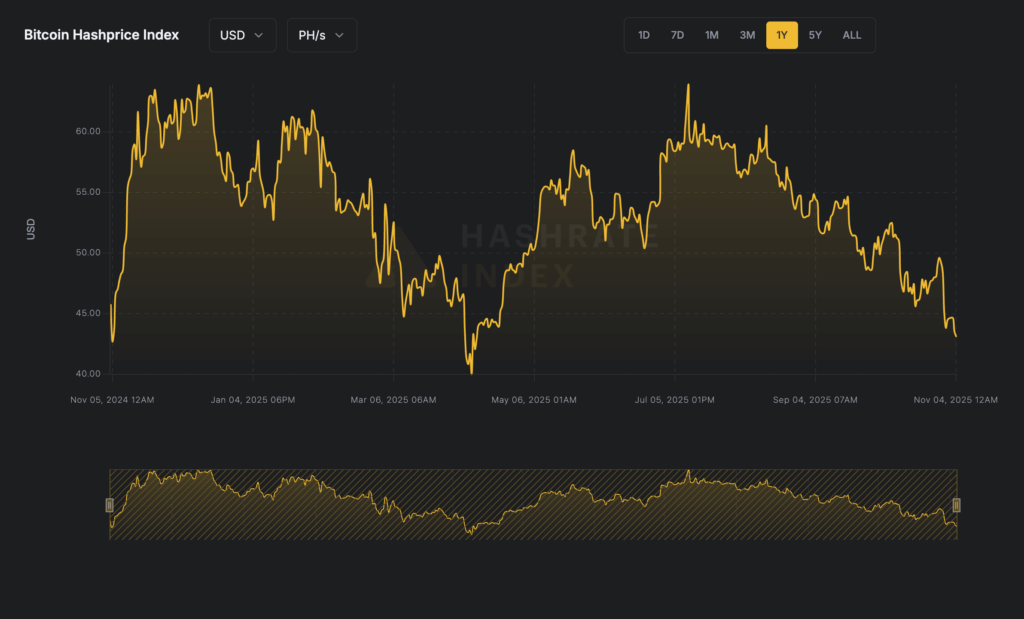

Экономические условия после халвинга также привели к тому, что цена хэшрейта оказалась близка к циклическим минимумам относительно весеннего скачка. Этот фон создаёт постоянные стимулы для монетизации казначейских обязательств в стрессовые дни, что может сочетаться с мягким финансированием, усиливая проциклическое давление.

Недавно я назвал $126 000 максимумом цикла, а $106 400 — точкой опоры «бычье-медвежьего» тренда.

Цена просто утратила этот опорный пункт, поскольку спрос на ETF превратился в чистую продажу, в то время как базис остался сдержанным, а финансирование охладилось.

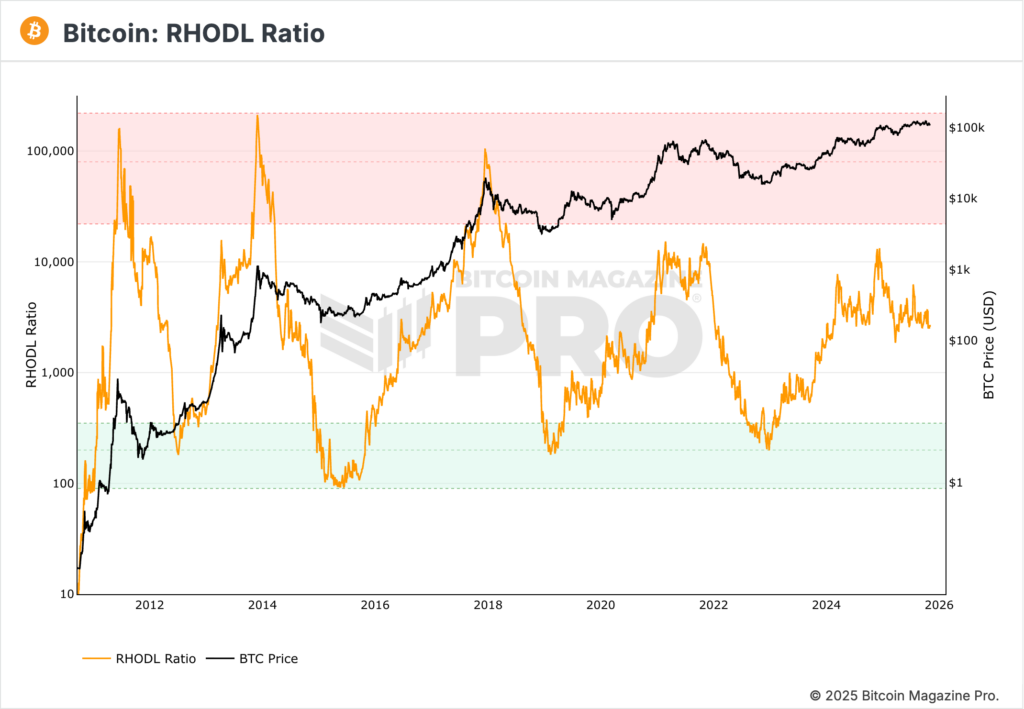

Интересно, что распространённые ончейн-мониторы и индикаторы циклов, такие как 2-Year MA Multiplier, Pi Cycle Top и RHODL, не смогли достичь эйфории в этом цикле, даже вблизи максимумов. Метрики уже скатываются к распределению и возврату к среднему, поскольку поддержка потока ослабевает.

Это может означать, что бычий тренд продлится в этом цикле или же он может означать уменьшение доходности по сравнению с предыдущими переходами цикла.

Эти инструменты не являются самостоятельными инструментами для определения времени. Тем не менее, когда они совпадают с дневными колебаниями потока и макроэкономической нестабильностью, трейдеры склонны изымать ликвидность, что усиливает эффект от дополнительных продаж.

Закупки на уровне государства носят эпизодический характер и незначительны по сравнению с ежедневным оборотом, а корпоративные казначейства работают по своеобразным графикам.

Банки часто способствуют активности клиентов, а не ежедневному управлению балансовым риском. Ни один из этих факторов не компенсирует последствия недели, когда эмитенты, которые обычно выпускают акции, вместо этого выкупают их, финансирование падает до нуля или ниже, а доллар укрепляется. В этом миксе решающую роль играет маржинальный продавец.

Краткосрочная динамика зависит от того, возобновится ли создание спотовых активов и расширится ли база. Продолжение серии дней чистого оттока средств из крупнейших спотовых ETF США, особенно IBIT и FBTC, при годовой базе CME, близкой или ниже 5%, и стабильном или отрицательном финансировании, будет удерживать рынок в фазе распределения.

При такой схеме неудача в отыгрыше $106 400 оставит $100 000 полем битвы и откроет средние и высокие $90 000 на последующих красных сессиях, особенно если макроэкономика останется напряженной.

Более нейтральный результат с колеблющимися, но меньшими потоками, стабилизацией базы в зоне 5-7 процентов и диапазоном курса доллара около 97-100 долларов говорит о стабилизации в диапазоне от 100 000 до 106 000 долларов, пока ликвидность восстанавливается.

Для положительного сценария необходим возврат многодневных чистых творений в диапазоне от 300 до 800 миллионов долларов по всему комплексу, исходя из роста выше 8-10 процентов и более слабого доллара.

Такое сочетание позволит повторно протестировать отметку в 110 000 до 115 000 долларов США и возобновить дебаты вокруг верхней границы цикла, если потоки сохранятся.

Один из способов отслеживания текущего положения дел — сосредоточиться на ежедневных потоках на уровне эмитентов, а затем добавить производные инструменты и макроэкономические факторы.

Как определить, продолжается ли бычий тренд биткоина

- Потоки ETF (данные Farside): Устойчивый многодневный рост от крупных эмитентов, таких как IBIT BlackRock или FBTC Fidelity, сигнализирует о возобновлении спроса. Продолжающиеся выкупы или отсутствие роста, с другой стороны, подтверждают, что спрос сменился предложением.

- Потоки средств (отчёт CoinShares): Широкий приток средств в фонды цифровых активов, особенно в лице биткоина, указывает на возвращение институциональных инвесторов к риску. Постоянный отток средств или концентрация в защитных альтернативных продуктах указывают на отток капитала.

- Условия кредитного плеча (базис CME и фондирование): Растущая база (выше ~7–8% в годовом исчислении) и положительное, стабильное финансирование указывают на склонность к направленному риску, типичную для активных фаз роста. Плоская или отрицательная структура подразумевает снижение кредитного плеча и распределение.

- Макроликвидность (DXY и доходность 10-летних облигаций): ослабление доллара (DXY < 97) и снижение доходности открывают каналы ликвидности, которые исторически поддерживают бычий импульс. Сильный рост любого из показателей приводит к сокращению ликвидности и оказывает давление на бету криптовалюты.

- Давление на предложение майнинга (тенденции хешрейта): рост хешрейта и стабильный или падающий уровень продаж майнеров указывают на то, что рынок спокойно поглощает новое предложение, что является бычьим трендом. Обвал хешрейта или резкие скачки в переводах майнеров на биржи часто указывают на точки напряжения в рамках восходящих трендов.

Последние четыре торговых дня превратили спотовый ETF в устойчивую чистую продажу, как раз когда биткоин потерял опорную точку. В условиях снижения базиса CME и слабого финансирования маржинальная цена была обусловлена снижением рисков, а не покупками на спаде.

Укрепление доллара США и нестабильная реальная доходность завершили перерыв, вызванный потоком, а не референдумом по долгосрочному принятию. Пока не возобновится ежедневный выпуск и не будут возвращены $106 400, это будет фаза распределения и усвоения в рамках более широкого цикла.

| Дата потока IBIT | Чистый поток (млн долларов США) |

|---|---|

| 29 октября | -88.1 |

| 30 октября | -290,9 |

| 31 октября | -149,3 |

| 3 ноября | -186,5 |

| Общий | -714,8 |

Наконец, если историческая схема цикла биткоина не будет нарушена притоком корпоративных казначейских облигаций и потоков ETF, то Отец Время уже сказал свое слово.

Если бы биткоин достиг нового исторического максимума к концу года или в 2026 году, это стало бы последним циклическим максимумом за всю историю.